Captable – prosty przykład

March 10th, 2025

Bez kategorii, finansowanie, inwestorzy, negocjacje, startup, template, vc

Gdy już wiemy, jaki procent chcemy zachować w captable, warto przejść do etapu jego składania.

Co to jest captable?

Captable (capitalization table) to zestawienie przedstawiające strukturę własnościową firmy, czyli kto posiada jakie udziały, opcje i inne instrumenty kapitałowe. Jest kluczowe w startupach i VC do śledzenia zmian w udziałach inwestorów i założycieli. Aby było użyteczne, powinno zawierać ujęcie czasowe.

Co minimalnie powinno znaleźć się w captable?

- Lista wszystkich interesariuszy (nazwiska / nazwy podmiotów).

- ESOP (nawet jeśli jest „zaparkowany” u kogoś).

- Wszystkie przeprowadzone rundy inwestycyjne i ich daty.

- Poziomy obejmowanych udziałów/akcji w każdej rundzie.

- Wyceny pre-money i post-money dla każdego etapu.

- “Sumy kontrolne” – udział inwestorów i założycieli na każdym etapie.

Warto przygotować prognozę na kilka rund do przodu, aby przewidzieć, przy jakich parametrach może pojawić się „broken captable”. To pozwala lepiej negocjować z inwestorem na podstawie konkretnych danych.

Poniżej znajdziesz template i link do Google Drive. Pola zaznaczone na żółto są edytowalne, pozostałych lepiej nie zmieniać, by uniknąć błędów. Model opiera się na wycenie pre-money, choć można też stosować podejście „ile % za ile $” (wtedy obliczenia bazują na wycenie post-money).

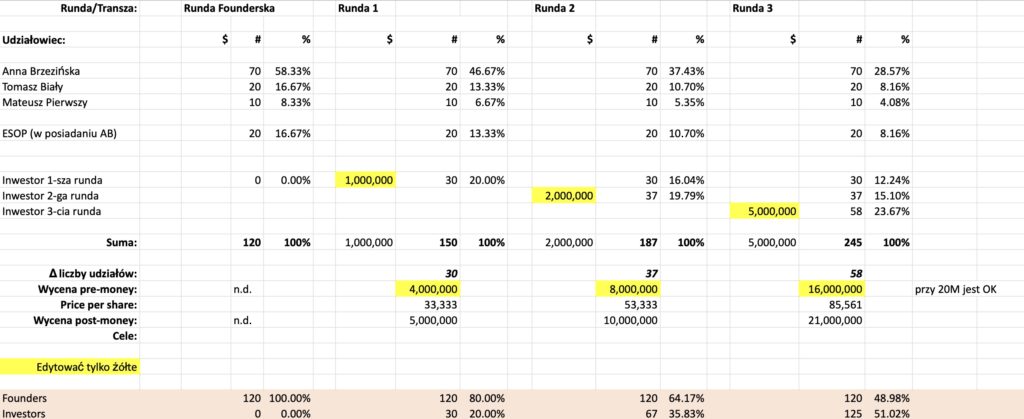

Jak czytać ten template captable? Historia udziałowa spółki z o.o.

- Zakładamy inwestycję w sp. z o.o. (minimum 100 udziałów).

- Kolumny CDE – punkt startowy: jak wyglądała spółka przed inwestycją. Założyciele objęli udziały przy jej zakładaniu (np. przez eKRS):

- AB: 70 udziałów

- TB: 20 udziałów

- MP: 10 udziałów

- Dodatkowo ESOP „zaparkowany” u AB (20 udziałów). Najlepiej przypisać go do jednego foundera lub kilku (lepiej do głównego foundera).

- Kolumny GHI – pierwsza inwestycja. Widać, kto i ile zainwestował oraz jaki procent uzyskał w spółce. Tu zakładamy, że inwestor wnosi 1 mln przy wycenie pre-money 4 mln – stąd pola te są edytowalne, a procent udziałów wylicza się automatycznie.

- Kolumny KLM – po 18 miesiącach kolejna runda: 2 mln przy pre-money 8 mln. Nowy inwestor objął 37 udziałów, co daje 19,79%. Nie trzeba przejmować się ułamkami procentów – to naturalne.

- Kolumny OPQ – po kolejnych 18 miesiącach nowy inwestor wnosi 5 mln. Pierwotnie zakładaliśmy wycenę pre-money 16 mln, ale to dawało inwestorom ponad 50% – co nie jest korzystne. Zmieniamy pre-money na 20 mln,

aby zachować większą kontrolęnie popsuć captable. Oczywiście wycena musi mieć uzasadnienie rynkowe – to nie tylko liczby w Excelu.